COVID-19 백신, 가치주? 성장주?

최근 시장에서는 백신 뉴스가 뜨거운 이슈로 떠오르고 있는데요.

화이자, 모더나의 임상 3상 초기 결과가 상당히 유의미한 효과를 내고 있으며 이 외에도 큐어백, 아스트라제네카, 존슨앤존슨 등 다수의 제약사에서 임상 3상을 진행하고 있어 2021년에는 백신 보급이 될 것으로 예상되고 있습니다.

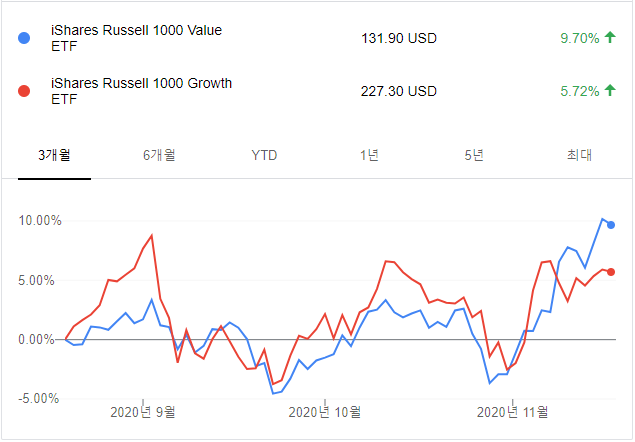

백신 호재는 너무나도 큰 밸류에이션 부담을 지고 있는 기술주와 성장주의 하락을 야기하고 있으며 경기민감 성격을 지닌 가치주로의 로테이션을 촉발하고 있습니다.

그렇다면 투자자들은 성장주와 기술주를 매도하고 가치주를 매수해야 할까요?

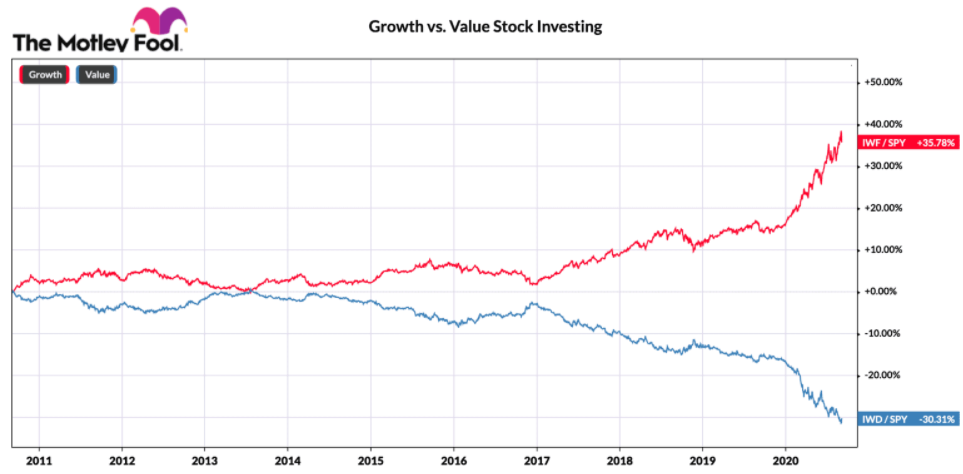

주식시장 100년 이상의 역사를 보면 가치투자자는 결국 승리했으나 지난 2008년 리먼 사태 이후부터는 성장주가 가치주를 압도하는 모습이 지속되고 있습니다.

혹자는 너무 벌어져버린 성장주와 가치주의 갭이 줄어들어야 하기에 성장주 하락이 나타날거라 이야기하며 가치주 로테이션에 준비하라 이야기하고 있습니다.

하지만 제 의견은 성장주 매도후 가치주 매수는 아니라 보고 있습니다.

이유인 즉슨 급증하는 코로나 바이러스 확진자 입니다.

백신 임상 3상 초기 결과가 긍정적인것과 별개로 미국을 비롯한 전 세계 코로나 바이러스 확진자는 계속해서 급증하고 있는 추세입니다.

이러한 추세가 쉽게 가라앉을까요?

오히려 독감이 유행하는 추운 겨울이 다가오고 있어 코로나 바이러스는 더욱 기승을 부릴 가능성이 높으며 유럽의 사례에서 나타나듯 셧다운은 코로나 바이러스 신규 확진자를 억제하는데 효과가 크지 않습니다.

또한 코로나 시대 촉발된 산업의 급격한 변화는 오히려 성장주의 지속적인 이익 상승을 보일 것입니다.

플랫폼, 데이터 분석, 인공지능, 사물인터넷, 로봇, 사이버 보안, 블록체인, VR, AR, 5G, 클라우드, 반도체, 핀테크, 게임 등 산업 변화를 주도하고 있는 메가 트렌드는 백신이 출시되고 코로나 바이러스가 종식되어도 변하지 않을 것이라는거죠.

물론 최근 가치주 강세 시장에서 성장주를 적극 매수하라고 권할 수 없습니다.

허나 이미 대다수 투자자들은 포트폴리오가 성장주 위주로 구성되어 있죠.

이러한 투자자들이 기존 성장주를 매도할 필요는 없다 보고 있으며 신규 매수는 가치와 성장성을 겸비하여 백신 보급에 따른 경제재개에 직접적인 수혜를 입을 기업에 투자해야한다 보고 있습니다.

백신 보급에 수혜를 입을 가치와 성장을 겸비한 Autodesk 오토데스크

Autodesk 오토데스크 일반인들 대다수는 못들어봤을 기업이지만 공대생들은 누구나 아는 기업인데요.

바로 모든 제조, 설계, 건설 관련하여 없어서는 안되는 CAD 캐드의 최초 개발사중 하나가 오토데스크입니다.

전 세계 기업 및 공과대학에서는 오토캐드를 기본으로 사용하고 있죠.

오토데스크를 가치주라 하기에는 반박이 분명 존재하겠으나 클라우드 기업중에서는 가장 뛰어난 밸류에이션 매력을 지녔다 판단하고 있으며 백신 보급에 따라 경제 정상화가 이루어지면 큰 이익 성장이 나타날 성장주라 보고 있습니다.

백신이 보급되고 코로나 바이러스가 종식된다면 산업이 정상화 될것이기에 산업재 및 에너지 섹터가 이를 선반영하려는 움직임이 나타나고 있는데요.

산업장비를 제조하고 인프라 산업을 펼칠때 캐드는 반드시 필요하기에 이에 따라 클라우드 구독형 비즈니스 모델을 통해 캐드를 판매하고 있는 오토데스크에 주목할 필요가 있겠습니다.

오토데스크의 지난 2분기 실적을 살펴보겠습니다.

오토데스크의 사업 분야는 AEC(Architecture, Engineering, Construction), AutoCAD와 2D 도면만 제공하는 AutoCAD LT, MFG(Manufacturing, Product Design), M&E(Media & Entertainment)로 구성되어 있습니다.

가장 큰 매출 비중을 차지하는 부문은 AutoCAD를 비롯한 여러 종류의 오토데스크 설계 및 엔지니어 프로그램으로 구성된 AEC 컬렉션입니다.

오토데스크의 고객은 대부분이 개인이 아닌 기업이며 기본 구독 모델이 1년 또는 3년이기에 안정적이고 지속적인 매출 증가가 나타나는 구독형 클라우드 비즈니스 모델의 전형적인 모습을 갖추고 있습니다.

현재 가장 큰 매출 비중을 보이는 지역은 아메리카지만 아래 자료를 보면 미래에는 다른 지역에서 성장 기대감이 크다 볼 수 있겠습니다.

BIM(Building Information Modeling) 빌딩 정보 모델링 기술 침투율은 전 세계로 보았을때 여전히 낮은 수준이며 성장 여력이 무궁무진하다 볼 수 있습니다.

물론 신흥국 시장에서 BIM 침투율이 낮은것은 설계 회사들이 미국, 유럽과 같은 선진국에 자리잡고 있기 때문인데요.

그럼에도 불구하고 신흥국 내 자국 설계 기업들이 분명 존재하고 있기에 결국엔 이들도 시간이 흐르면 캐드와 같은 BIM 프로세스를 도입할것으로 전망되고 있습니다.

2분기 오토데스크는 전년 동기대비 15% 증가한 $913M의 매출을 발생시켰으며 영업이익률 역시 5% 증가한 29%를 기록하였습니다.

대다수 기업들이 1분기 및 2분기 매출과 이익 감소를 겪었다는걸 고려했을때 클라우드 소프트웨어 비즈니스를 영위하는 오토데스크는 견고한 모습을 보였다는걸 확인할 수 있겠습니다.

오토데스크의 3분기 가이던스는 QoQ, YoY 기준 모두 평소와 같은 성장을 예고하고 있는데요.

경영진은 지난 13일 금요일 3분기 가이던스를 상회할것이라고 밝힌바가 있기에 3분기 실적발표에서 밝힐 향후 가이던스 상향이 기대되는 바입니다.

오토데스크의 FY2023 목표는 연평균 매출 증가율 16~18% 및 영업이익률 40%, Free Cash Flow $2.4B인데요.

경영진은 2분기 실적발표에서 코로나 바이러스 불확실성에도 불구하고 해당 목표 달성을 자신하였습니다.

햇수로 만 2년 뒤인 FY2023 목표를 달성할 수 있다면 이익이 상당히 큰 폭으로 증가하는 것이기에 주가 역시 긍정적인 흐름이 기대되고 있습니다.

FY21 Free Cash Flow 목표가 $1.3B이고 매출 증가율은 13.5%~15%이며 Non-GAAP 영업이익률은 27.5%~29%로 과연 위 목표를 달성할 수 있을지는 의문이 남으나 경제 정상화가 되고 캐드 수요가 증가하면 가능할지도 모르겠습니다.

Autodesk 오토데스크 주가 및 개인적 의견

오토데스크는 지난 6월부터 큰 주가 변동이 있지는 않는데요.

백신 보급과 함께 경제 정상화가 이루어진다면 경제 정상화 수혜를 얻을 수 있는 성장주로서 매력이 느껴집니다.

향후 EPS 성장률은 30% 이상으로 클라우드 섹터내에서 상당히 높은편에 속하고 있구요.

Forward PER 또한 47배 수준이며 EV/Revenue 역시 동종 산업군에서 밸류에이션 매력도가 높다 보고 있습니다.

당분간은 화이자, 모더나 이외에도 백신 뉴스가 지속적으로 나올 가능성이 있기에 이처럼 성장성이 높으며 밸류에이션 매력도가 높은 가치와 성장을 겸비한 기업에 주목할텐데요.

개인적으로 가치와 성장을 겸비한 최고의 종목으로 반도체 장비 섹터를 꼽고 있으며 그중 램리서치를 가장 긍정적으로 보고 있는 바입니다.

[미국주식] 램리서치 All Time High를 갱신하는 반도체 산업

Keep America Great 드디어 작년부터 기다리던 미 대선이 한달 앞으로 다가왔습니다. 대선이 끝나면 정책에 따른 직접적 수혜를 입을 수 있는 기업들을 지속적으로 몰색할 필요가 있다 생각하고 있는

overseasmarket.tistory.com

'미국 주식 > 미국 투자 전략' 카테고리의 다른 글

| [미국 주식] CORSAIR 커세어 게이밍, 게이머와 크리에이터의 시대 (0) | 2020.12.01 |

|---|---|

| [미국 주식] ZoomInfo 줌인포 테크놀로지 디지털 전환 트렌드 (3) | 2020.11.27 |

| [미국 주식] UPS 실적에서 엿보는 연말 쇼핑 시즌 (1) | 2020.11.02 |

| [미국 주식] 구글 실적과 유튜브, 그리고 Bilibili 비리비리 (2) | 2020.11.02 |

| [미국 주식] NXP반도체(NXP Semiconductors) 자동차 시장 반등 수혜 (0) | 2020.10.19 |

댓글